Los fondos comunes de inversión pagan impuesto a las ganancias

✅Sí, los fondos comunes de inversión están sujetos al impuesto a las ganancias en Argentina, afectando la rentabilidad neta del inversor.

Los fondos comunes de inversión pagan impuesto a las ganancias en Argentina, aunque la forma en que se aplica este impuesto puede variar según el tipo de fondo y el perfil del inversor. Es crucial entender las particularidades del régimen fiscal para no enfrentarse a sorpresas al momento de la declaración anual.

Vamos a detallar cómo se aplican los impuestos a las ganancias sobre los fondos comunes de inversión en Argentina. Analizaremos las diferentes categorías de fondos, el tratamiento fiscal para inversores residentes y no residentes, y las excepciones y deducciones posibles. Además, proporcionaremos ejemplos prácticos para ilustrar mejor cómo se calculan estos impuestos.

Tipos de fondos comunes de inversión

En Argentina, los fondos comunes de inversión se clasifican principalmente en dos categorías: fondos abiertos y fondos cerrados. Cada uno de estos tipos tiene un tratamiento fiscal diferente.

Fondos abiertos

Los fondos abiertos permiten a los inversores entrar y salir en cualquier momento, y las participaciones se valoran y se ajustan diariamente. En cuanto al impuesto a las ganancias:

- Inversores residentes: Los ingresos generados por estos fondos están sujetos al impuesto a las ganancias, con una alícuota que varía según el tipo de renta obtenida (intereses, dividendos, etc.).

- Inversores no residentes: Están sujetos a una retención del impuesto a las ganancias, que puede variar según los acuerdos bilaterales de doble imposición entre países.

Fondos cerrados

Los fondos cerrados tienen un período de suscripción específico y no permiten el rescate de participaciones hasta la finalización del plazo del fondo. En este caso, el tratamiento fiscal es el siguiente:

- Inversores residentes: Los ingresos obtenidos también están sujetos al impuesto a las ganancias, pero pueden beneficiarse de algunas deducciones específicas.

- Inversores no residentes: Similar a los fondos abiertos, se aplica una retención de impuestos que puede variar según los acuerdos internacionales.

Tratamiento fiscal para inversores residentes

Para los inversores residentes en Argentina, el impuesto a las ganancias se calcula sobre los beneficios netos obtenidos de los fondos comunes de inversión. La tasa impositiva puede variar dependiendo del tipo de renta obtenida:

- Intereses: Sujetos a una tasa del 35%.

- Dividendos: Pueden estar sujetos a diferentes tasas dependiendo de la fuente de los fondos.

- Ganancias de capital: Generalmente sujetas a una tasa del 15%.

Ejemplos prácticos

Para ilustrar mejor cómo se aplican estos impuestos, consideremos el siguiente ejemplo:

Un inversor residente obtiene $100,000 en intereses de un fondo común de inversión abierto. La tasa impositiva aplicable es del 35%, por lo que el impuesto a pagar sería $35,000.

Otro ejemplo sería un inversor no residente que obtiene $50,000 en dividendos de un fondo cerrado. Si la retención aplicable es del 10% debido a un acuerdo bilateral, el impuesto a pagar sería $5,000.

Es fundamental que los inversores consulten con un especialista en impuestos o un contador para asegurar que están cumpliendo con todas las regulaciones fiscales y aprovechando cualquier posible deducción o beneficio.

Tipos de impuestos aplicables a los fondos comunes de inversión

Al invertir en fondos comunes de inversión, es fundamental comprender los distintos tipos de impuestos que se aplican a estas operaciones financieras. En Argentina, uno de los impuestos más relevantes que afecta a los fondos comunes de inversión es el impuesto a las ganancias.

El impuesto a las ganancias es un tributo que grava las rentas obtenidas por las personas físicas y jurídicas. En el caso de los fondos comunes de inversión, los rendimientos generados por las inversiones que componen el fondo están sujetos a este impuesto. Es importante tener en cuenta que los fondos comunes de inversión no pagan el impuesto a las ganancias a nivel individual, sino que es el fondo en su conjunto el responsable de tributar este impuesto.

Beneficios de comprender los impuestos aplicables a los fondos comunes de inversión

Entender los impuestos que gravan a los fondos comunes de inversión es esencial para tomar decisiones financieras informadas. Algunos de los beneficios de comprender estos impuestos son:

- Optimización de la rentabilidad: Conocer cómo afectan los impuestos a los rendimientos del fondo permite tomar medidas para optimizar la rentabilidad de las inversiones.

- Planificación fiscal: Una adecuada planificación fiscal puede ayudar a minimizar la carga impositiva y maximizar las ganancias netas obtenidas de la inversión en fondos comunes.

- Transparencia financiera: Comprender los impuestos aplicables proporciona transparencia sobre los costos asociados a la inversión en fondos comunes de inversión.

Estar al tanto de los impuestos que gravan a los fondos comunes de inversión brinda a los inversores las herramientas necesarias para tomar decisiones financieras acertadas y maximizar los beneficios de sus inversiones.

Cómo calcular el impuesto a las ganancias en fondos de inversión

Para calcular el impuesto a las ganancias en fondos de inversión, es fundamental comprender los conceptos clave y las especificidades de este tipo de inversión. A continuación, te explicaré cómo llevar a cabo este cálculo de manera efectiva:

1. Determinar el período fiscal

El primer paso para calcular el impuesto a las ganancias en fondos de inversión es determinar el período fiscal sobre el cual se realizará el cálculo. En Argentina, el período fiscal es generalmente el año calendario, que va del 1 de enero al 31 de diciembre.

2. Calcular las ganancias obtenidas

Para determinar el monto sujeto a impuesto, es necesario calcular las ganancias obtenidas a lo largo del período fiscal. Las ganancias de los fondos de inversión se componen de los rendimientos generados por la cartera de activos del fondo, como dividendos, intereses y ganancias de capital.

3. Aplicar la alícuota correspondiente

Una vez que se han calculado las ganancias, es momento de aplicar la alícuota correspondiente al impuesto a las ganancias. En Argentina, las alícuotas varían según la naturaleza de las ganancias y la categoría del contribuyente.

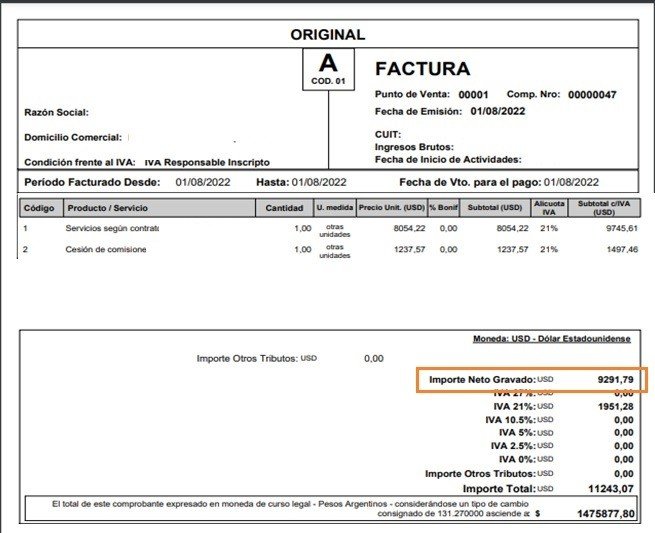

4. Deducción de gastos y costos asociados

Es importante tener en cuenta que, al calcular el impuesto a las ganancias en fondos de inversión, se pueden deducir ciertos gastos y costos asociados a la inversión. Estos pueden incluir comisiones pagadas a la sociedad administradora del fondo, costos de mantenimiento de la cuenta y otros gastos directamente relacionados con la inversión.

Para calcular el impuesto a las ganancias en fondos de inversión, es crucial tener en cuenta las ganancias generadas, aplicar la alícuota correspondiente, y considerar las deducciones permitidas por la normativa vigente. Asesorarse con un profesional en materia impositiva puede ser de gran ayuda para cumplir con las obligaciones fiscales de manera adecuada.

Preguntas frecuentes

¿Los fondos comunes de inversión pagan impuesto a las ganancias?

Sí, los fondos comunes de inversión están sujetos al impuesto a las ganancias en Argentina.

¿Cómo se calcula el impuesto a las ganancias en los fondos comunes de inversión?

El impuesto se calcula sobre las ganancias obtenidas por la venta de las cuotapartes del fondo.

¿Los rendimientos de los fondos comunes de inversión también están gravados?

Sí, los rendimientos generados por los fondos comunes de inversión también están sujetos al impuesto a las ganancias.

¿Existe algún tipo de exención o beneficio fiscal para los fondos comunes de inversión?

Algunos fondos comunes de inversión pueden acceder a beneficios fiscales si cumplen con ciertos requisitos establecidos por la ley.

¿Cuál es la alícuota del impuesto a las ganancias aplicable a los fondos comunes de inversión?

La alícuota del impuesto a las ganancias para los fondos comunes de inversión es del 15% sobre las ganancias obtenidas.

¿Qué sucede si no se realiza el pago del impuesto a las ganancias por parte de un fondo común de inversión?

En caso de incumplimiento en el pago del impuesto a las ganancias, el fondo común de inversión podría enfrentar sanciones y multas por parte de la AFIP.

| Puntos clave sobre impuesto a las ganancias en fondos comunes de inversión |

|---|

| Los fondos comunes de inversión están sujetos al impuesto a las ganancias en Argentina. |

| El impuesto se calcula sobre las ganancias obtenidas por la venta de las cuotapartes del fondo. |

| Los rendimientos generados por los fondos también están gravados con este impuesto. |

| Algunos fondos pueden acceder a beneficios fiscales si cumplen con requisitos específicos. |

| La alícuota del impuesto a las ganancias aplicable es del 15% sobre las ganancias. |

| El incumplimiento en el pago puede acarrear sanciones y multas por parte de la AFIP. |

¡Déjanos tus comentarios y revisa otros artículos relacionados con inversiones en nuestra web!